Impuesto a la Renta 2016: Tercera Categoría

De acuerdo al artículo 79° de la LIR y 47° del Reglamento, los obligados a presentar la declaración jurada anual del Impuesto son los sujetos que hubieran obtenido rentas o pérdidas de tercera categoría como contribuyentes del Régimen General del Impuesto a la Renta. Asimismo, se encuentran obligados las personas o entidades generadoras de rentas de tercera categoría que hubieran realizado operaciones gravadas con el Impuesto a las Transacciones Financieras (ITF) por haber efectuado el pago de más del 15% de sus obligaciones sin utilizar dinero en efectivo o medios de pago.

De acuerdo al artículo 79° de la LIR y 47° del Reglamento, los obligados a presentar la declaración jurada anual del Impuesto son los sujetos que hubieran obtenido rentas o pérdidas de tercera categoría como contribuyentes del Régimen General del Impuesto a la Renta. Asimismo, se encuentran obligados las personas o entidades generadoras de rentas de tercera categoría que hubieran realizado operaciones gravadas con el Impuesto a las Transacciones Financieras (ITF) por haber efectuado el pago de más del 15% de sus obligaciones sin utilizar dinero en efectivo o medios de pago.

¿Cuáles son las actividades generadoras de rentas de tercera categoría?

Artículo 28° de la LIR y 17° del Reglamento

Son rentas de tercera categoría:- El comercio, la industria o minería; de la explotación agropecuaria, forestal, pesquera o de otros recursos naturales; de la prestación de servicios comerciales, industriales o de índole similar, como transportes, comunicaciones, sanatorios, hoteles, depósitos, garajes, reparaciones, construcciones, bancos, financieras, seguros, fianzas y capitalización; y, en general, de cualquier otra actividad que constituya negocio habitual de compra o producción y venta, permuta o disposición de bienes.

- Los agentes mediadores de comercio, rematadores y martilleros y de cualquier otra actividad similar.

- Los notarios.

- Las que provengan de ganancias de capital y los ingresos por operaciones habituales a que se refieren los artículos 2º y 4°de esta Ley, respectivamente. (ver cuadro)

Operaciones que generan ganancias de capital (art. 2° LIR)

La enajenación, redención o rescate, según sea el caso, de acciones y participaciones representativas del capital, de inversión, certificados, títulos, bonos y papeles comerciales, valores representativos de cédulas hipotecarias, certificados de participación en fondos mutuos de inversión en valores, obligaciones al portador u otros valores al portador y otros valores mobiliarios.Enajenación de : – Bienes adquiridos en pago de operaciones habituales o para cancelar créditos provenientes de las mismas. – Bienes muebles cuya depreciación o amortización admite esta Ley. -Derechos de llave, marcas y similares. -Bienes de cualquier naturaleza que constituyan activos de personas jurídicas o empresas constituidas en el país, de las empresas unipersonales domiciliadas o de sucursales, agencias o cualquier otro establecimiento permanente de empresas unipersonales, sociedades y entidades de cualquier naturaleza constituidas en el exterior que desarrollen actividades generadoras de rentas de la tercera categoría. -Negocios o empresas. -Denuncios y concesiones.Los resultados de la enajenación de bienes que, al cese de las actividades desarrolladas por empresas comprendidas en el inciso a) del art. 28°, hubieran quedado en poder del titular de dichas empresas, siempre que la enajenación tenga lugar dentro de los dos (2) años contados desde la fecha en que se produjo el cese de actividades.Habitualidad de la enajenación (art. 4° LIR)

Se presumirá que existe habitualidad en la enajenación de inmuebles efectuada por una persona natural, sucesión indivisa o sociedad conyugal que optó por tributar como tal, a partir de la tercera enajenación, inclusive, que se produzca en el ejercicio gravable.- Las demás rentas que obtengan las personas jurídicas a que se refiere el art. 14º de la Ley y las empresas domiciliadas en el país, comprendidas en los incisos a) y b) del presente numeral o en el último párrafo del art 28º de la Ley, cualquiera sea la categoría a la que debiera atribuirse.

- Las rentas obtenidas por el ejercicio en asociación o en sociedad civil de cualquier profesión, arte, ciencia u oficio.

- Cualquier otra renta no incluida en las demás categorías.

- La derivada de la cesión de bienes muebles o inmuebles distintos de predios, cuya depreciación o amortización admite la presente Ley, efectuada por contribuyentes generadores de renta de tercera categoría, a título gratuito, a precio no determinado o a un precio inferior al de las costumbres de la plaza; a otros contribuyentes generadores de renta de tercera categoría o a entidades comprendidas en el último párrafo del art. 14° de la presente Ley. Se presume, sin admitir prueba en contrario, que dicha cesión genera una renta neta anual no menor al seis por ciento (6%) del valor de adquisición producción, construcción o de ingreso al patrimonio, ajustado, de ser el caso, de los referidos bienes.

- Las rentas obtenidas por las Instituciones Educativas Particulares.

- Las rentas generadas por los Patrimonios Fideicometidos de Sociedades Titulizadoras, los Fideicomisos bancarios y los Fondos de Inversión Empresarial, cuando provengan del desarrollo o ejecución de un negocio o empresa.

- En los casos en que las actividades incluidas por esta ley en la cuarta categoría se complementen con explotaciones comerciales o viceversa, el total de la renta que se obtenga se considerará comprendida en este artículo.

- En general, constituye renta gravada de las empresas, cualquier ganancia o ingreso derivado de operaciones con terceros (art. 3° de la Ley) , como:

- Las indemnizaciones en favor de empresas por seguros de su personal y aquéllas que no impliquen la reparación de un daño, así como las sumas a que se refiere el inciso g) del art. 24º-Rentas de segunda categoría.

- Las indemnizaciones destinadas a reponer, total o parcialmente, un bien del activo de la empresa, en la parte en que excedan del costo computable de ese bien, salvo que se cumplan las condiciones para alcanzar la inafectación total de esos importes que disponga el Reglamento.

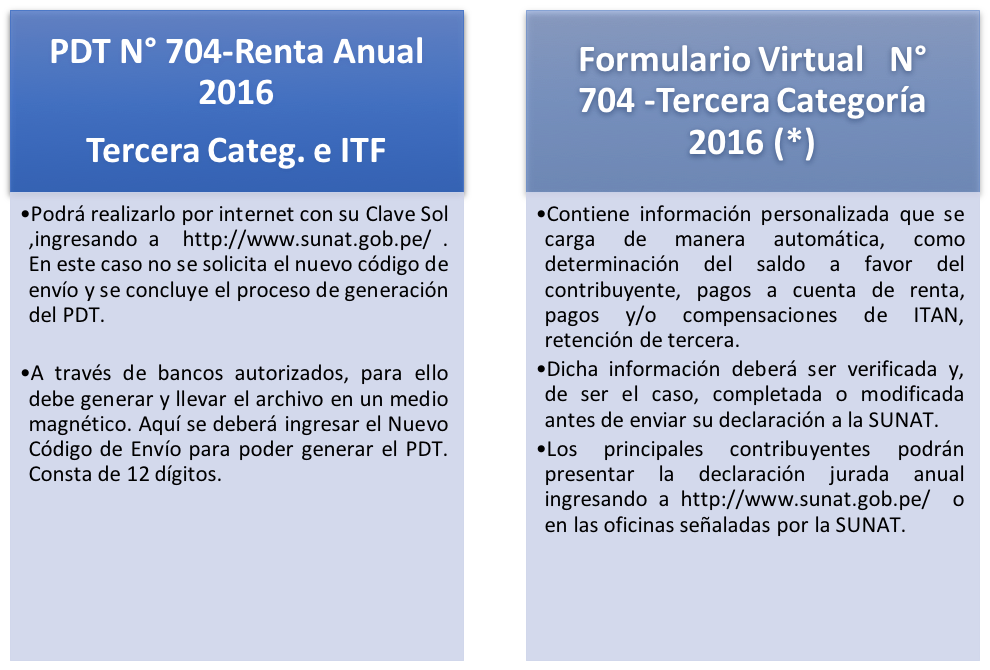

Medios para declarar

Los medios para la declaración de renta 2016 son los siguientes: (*) Deberá ser utilizado por aquellos contribuyentes que hubieran generado rentas o pérdidas de tercera categoría en el Régimen General del impuesto siempre que no se encuentren en alguna de estas situaciones:

– Se encuentren obligados a presentar el Balance de Comprobación.

– Se hayan acogido a la Ley de Amazonía Y Frontera

– Gocen de beneficios tributarios.

– Hayan suscrito Convenios de Estabilidad Tributaria.

– Se encuentren obligados a presentar el PDT de Precios de Transferencia.

– Pertenezcan al sector Minería, Hidrocarburos o Financiero

– Se trate de contratos de Colaboración Empresarial

– Hubieren tributado en el exterior por rentas de fuente peruana, conforme a lo establecido en el artículo 8° de la Ley del ITAN, Ley N° 28424.

– Hubiesen efectuado una Reorganización de Sociedades durante el 2016.

– Deban realizar identificación de vehículos o comunicar la sustitución de alguno de ellos, en cumplimiento de lo dispuesto en el numeral 4 del inciso r) del artículo 21° del Reglamento.

– Deduzcan gastos por concepto de donaciones al amparo de lo establecido en el inciso x) del artículo 37° de la Ley de Impuesto a la Renta.

– Hayan realizado operaciones gravadas con el ITF, conforme a lo previsto en el inciso g) del artículo 9° de la Ley del ITF.

(*) Deberá ser utilizado por aquellos contribuyentes que hubieran generado rentas o pérdidas de tercera categoría en el Régimen General del impuesto siempre que no se encuentren en alguna de estas situaciones:

– Se encuentren obligados a presentar el Balance de Comprobación.

– Se hayan acogido a la Ley de Amazonía Y Frontera

– Gocen de beneficios tributarios.

– Hayan suscrito Convenios de Estabilidad Tributaria.

– Se encuentren obligados a presentar el PDT de Precios de Transferencia.

– Pertenezcan al sector Minería, Hidrocarburos o Financiero

– Se trate de contratos de Colaboración Empresarial

– Hubieren tributado en el exterior por rentas de fuente peruana, conforme a lo establecido en el artículo 8° de la Ley del ITAN, Ley N° 28424.

– Hubiesen efectuado una Reorganización de Sociedades durante el 2016.

– Deban realizar identificación de vehículos o comunicar la sustitución de alguno de ellos, en cumplimiento de lo dispuesto en el numeral 4 del inciso r) del artículo 21° del Reglamento.

– Deduzcan gastos por concepto de donaciones al amparo de lo establecido en el inciso x) del artículo 37° de la Ley de Impuesto a la Renta.

– Hayan realizado operaciones gravadas con el ITF, conforme a lo previsto en el inciso g) del artículo 9° de la Ley del ITF.

IMPORTANTE…

Si el importe total a pagar respecto al impuesto a la renta, fuese igual a cero (0), la declaración jurada anual se presentará sólo a través de SUNAT Virtual.Documentación a conservar

Numeral 7° del artículo 87° del Código Tributario y Resolución de Superintendencia N° 286-2009-SUNAT y modificatorias. Los contribuyentes deberán conservar los libros y registros, vinculados a asuntos tributarios llevados en forma manual, o utilizando hojas sueltas o continuas, o de manera electrónica, así como toda la documentación y antecedentes de las operaciones pagadas incluso en su calidad de responsables de tributos, los cuales servirán de sustento ante la Administración Tributaria en la oportunidad en que sean requeridos.¿Qué pasa si el contribuyente sufre la pérdida o destrucción de los libros o registros de sus operaciones?

Tiene un plazo de quince (15) días hábiles siguientes a la fecha en que se produjeron los hechos para comunicarlo a la SUNAT y un plazo de sesenta días (60) calendarios computados a partir del día siguiente de ocurrido los hechos para rehacer dichos libros o registros. Vencido dicho plazo el contribuyente no cumple con presentar la documentación contable requerida por la Administración Tributaria incurrirá en infracción (numeral 1 del art. 177° del código tributario).¿Pueden destruirse los originales de los documentos, información y antecedentes de las operaciones si se conservan de forma digital?

No podrán destruirse, dado que constituyen hechos generadores de obligaciones tributarias, así como toda otra documentación relacionada con hechos que determinen tributación, mientras el tributo no esté prescrito (art. 1° de la Ley Nº 28186).Determinación del impuesto anual de tercera categoría

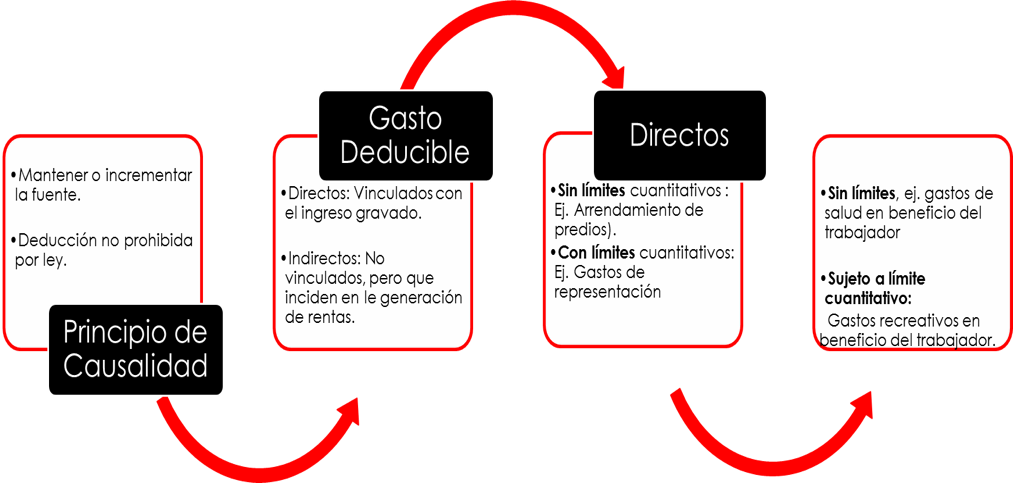

El contribuyente generador de renta de tercera categoría a efecto de determinar el impuesto a pagar debe considerar aquellos gastos necesarios para producir y mantener la fuente de ingresos que podrán ser deducibles (o descontados) admitidas en la ley del impuesto a la renta (LIR).

Principio de Causalidad

A fin de establecer la renta neta de tercera categoría se deducirá de la renta bruta los gastos necesarios para producirla y mantener su fuente, así como los vinculados con la generación de ganancias de capital en tanto la deducción no esté expresamente prohibida por la Ley. Principio de Causalidad: Renta de Tercera Categoría

Principio de Causalidad: Renta de Tercera Categoría

Criterios del principio de causalidad:

- Razonabilidad: en relación con los ingresos del contribuyente.

- Generalidad: tratándose de retribuciones y otros conceptos que se acuerden a favor del personal a que se refieren los incisos l), ll) y a.2) del artículo 37° de la Ley. Respecto de los gastos de capacitación contenidos en el inciso ll), no resulta aplicable este criterio, en la medida que respondan a una necesidad concreta del empleador de invertir en la capacitación de su personal a efectos que la misma repercuta en la generación de renta gravada y el mantenimiento de la fuente productora.

Principales gastos deducibles sujetos al límite:

- Intereses de deuda: inciso a) Art. 37° de la LIR / inciso a) Art. 21° del Reglamento.

- Primas de seguro: inciso c) Art. 37° de la LIR / inciso b) Art. 21° del Reglamento.

- Provisión y castigo de cuentas incobrables: inciso i) Art. 37° de la LIR / inciso f) Art. 21° del Reglamento.

- Los gastos y contribuciones destinados a prestar al personal servicios de salud, recreativos, culturales y educativos, así como los gastos de enfermedad de cualquier servidor: inciso ll Art. 37° de la LIR.

- Los gastos de representación propios del giro o negocio: inciso q) Art. 37° de la LIR / inciso m) Art. 21° del Reglamento.

- Las remuneraciones que por el ejercicio de sus funciones correspondan a los directores de sociedades anónimas: inciso m) Art. 37° de la LIR / inciso l) Art. 21° del Reglamento.

- Las remuneraciones que por todo concepto correspondan al titular de una Empresa Individual de Responsabilidad Limitada (EIRL), accionistas, participacioncitas y en general a los socios o asociados de personas jurídicas, así como las de su cónyuge, concubinos o parientes hasta el cuarto grado de consanguinidad y segundo de afinidad: inciso n) y ñ) Art. 37° de la LIR / inciso ll) Art. 21° del Reglamento.

- Los gastos de viaje por concepto de transporte y viáticos que sean indispensables de acuerdo con la actividad productora de renta gravada: inciso r) Art. 37° de la LIR / inciso n) Art. 21° del Reglamento.

- Los gastos de movilidad de los trabajadores: inciso a.1) Art. 37° de la LIR / inciso v) Art. 21° del Reglamento.

- Gastos incurridos en vehículos automotores de las categorías A2, A3, A4, B1.3 y B1.415: inciso w) Art. 37° de la LIR / inciso r) Art. 21° del Reglamento.

- Los gastos por concepto de donaciones: inciso x) Art. 37° de la LIR / inciso s) Art. 21° del Reglamento.

- El aporte voluntario con fin previsional abonado en la Cuenta de Capitalización Individual de los trabajadores: inciso a.2) Art. 37° de la LIR.

- Proyectos de investigación científica, tecnológica vinculados o no al giro de negocio de la empresa: inciso a.3) Art. 37° de la LIR / inciso y) Art. 21° del Reglamento.

- Beneficio tributario aplicable a los gastos en proyectos de investigación científica, desarrollo tecnológico e innovación tecnológica – LEY Nº 30309 (13.03.2015) y norma reglamentaria aprobada por DS N° 188-2015-EF (12.07.2015).

- Deducción adicional sobre las remuneraciones pagadas a personas con discapacidad: inciso z) Art. 37° de la LIR / inciso x) Art. 21° del Reglamento.

- Depreciaciones: 38 al 43° de la LIR / Art. 22° del Reglamento y Segunda Disposición Final y Transitoria del Decreto Supremo Nº 194-99-EF.

- Gasto por Impuesto Temporal a los Activos Netos pagado por contribuyentes obligados a tributar en el exterior por rentas de fuente peruana: 15° del Decreto Supremo Nº 025-2005-EF, reglamento de la Ley Nº 2842430).

- Arrendamiento financiero: 18º del Decreto Legislativo Nº 299 y Decreto Legislativo Nº 915.

- Revaluación voluntaria: inciso b) Art. 14° del Reglamento.

- Gastos diversos:

Gastos no permitidos “Reparables”-Art. 44 LIR y Art 25 del Reglamento

- Gastos personales y de sustento del contribuyente y sus familiares

- El impuesto a la renta.

- Pagos efectuados sin utilizar medios de pago establecidos en la Ley N° 28194 cuando exista la obligación de hacerlo.

- Multas, recargos, intereses moratorios previstos en el Código Tributario y sanciones aplicadas por el Sector Público Nacional.

- Las donaciones y cualquier acto de liberalidad en dinero o en especie.

- Sumas invertidas en la adquisición de bienes o mejoras de carácter permanente.

- Asignaciones destinadas a la constitución de reservas o provisiones no admitidas por la Ley.

- La amortización de llaves, marcas, patentes, procedimientos de fabricación y otros activos intangibles similares.

- Comisiones mercantiles originadas en el exterior por compra o venta de mercaderías y otros bienes, en la parte que exceda el porcentaje que se abona en el país de origen.

- Pérdidas que se originen en venta de acciones o participaciones recibidas por re expresión de capital como consecuencia del ajuste por inflación.

- El Impuesto General a las Ventas cuando se tenga derecho a utilizar como crédito fiscal.

- Gastos cuya documentación sustentatoria no cumpla con los requisitos y características mínimas establecidos por el Reglamento de Comprobante de Pago.

- El Impuesto General a las Ventas, el Impuesto de Promoción Municipal y el Impuesto Selectivo al Consumo que gravan el retiro de bienes.

- El monto de la depreciación correspondiente al mayor valor atribuido como consecuencia de revaluación voluntaria de los activos con motivo de reorganización de empresas o sociedades o fuera de estos actos.

- Los gastos, incluida la pérdida de capital, provenientes de operaciones efectuadas con sujetos que califiquen :

- Los gastos y pérdidas de capital, provenientes de celebraciones de Instrumentos Financieros que califiquen con los siguientes supuestos :

- Las pérdidas de fuente peruana, provenientes de la celebración de Instrumentos Financieros Derivados que no tengan finalidad de cobertura, sólo podrán deducirse de las ganancias de fuente peruana originadas por la celebración de Instrumentos Financieros Derivados que tengan el mismo fin.

- La remuneración que los notarios se asignan a través de su planilla, en aplicación de lo dispuesto en el inciso b) del artículo 19° del Decreto Legislativo N° 1049.

Tasa del Impuesto a la Renta

Art. 55° de la LIR y Art. 95° del Reglamento.

El impuesto a cargo de los perceptores de rentas de tercera categoría domiciliados en el país se determinará aplicando la tasa del veintiocho por ciento (28%) sobre su renta neta. Las personas jurídicas se encuentran sujetas a una tasa adicional del 4.1% sobre la suma a que se refiere el inciso g) del 24°- A. El impuesto determinado deberá abonarse al fisco dentro del mes siguiente de efectuada la disposición indirecta de la renta, en los plazos previstos por el Código Tributario para las obligaciones de periodicidad mensual. Sabemos que para la preparación y presentación del impuesto a la renta de tercera categoría hay diversos aspectos a tomar en cuenta para la determinar dicho impuesto, es por ello que esperamos que este material sea de gran ayuda. Cuéntanos sobre tu experiencia, dudas o consultas que tengas sobre Impuesto a la Renta 2016: Tercera Categoría y contribuye con toda nuestra comunidad. Fuente: Cartilla Renta 2016-Tercera Categoría Facebook: @Tuplancontable"Trackback" Enlace desde tu web.